近日,TrendForce 集邦咨询公布 2022 年第四季度全球前十大晶圆代工企业营收排名。

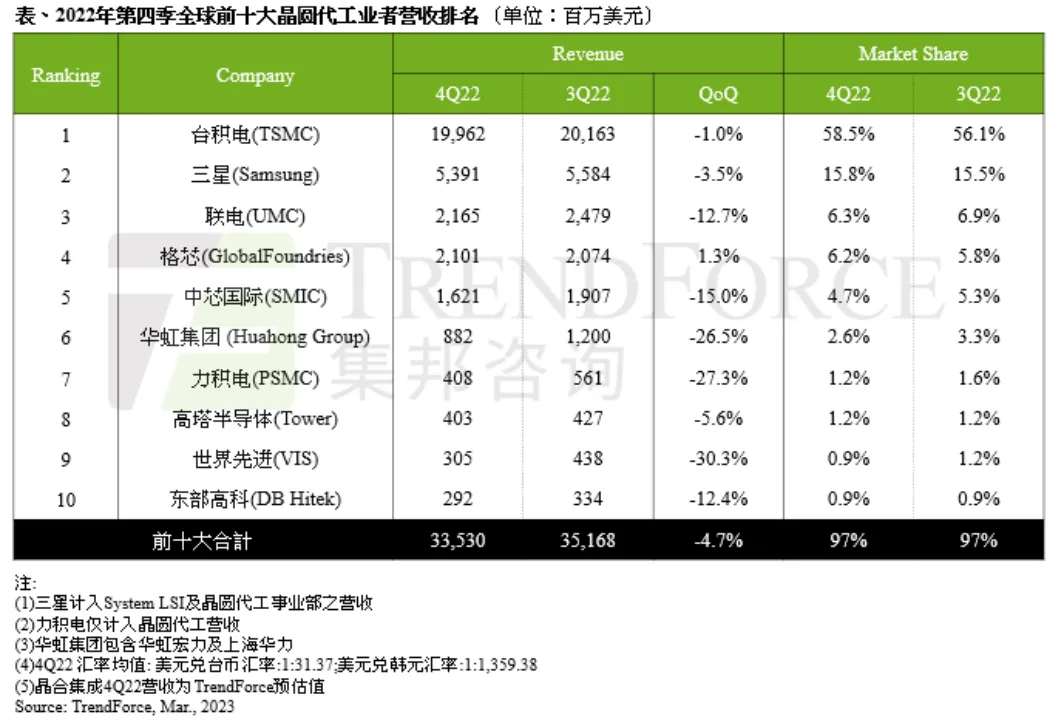

集邦咨询调查显示,虽终端品牌客户自 2022 年第二季起便陆续启动库存修正,但由于晶圆代工位于产业链上游,加上部分长期合约难以迅速调整,因此除部分二、三线晶圆代工企业能因应客户需求变化,实时反应进行调整,其中又以八英寸厂较明显,其余企业产能利用率修正自去年第四季起才较为明显,使 2022 年第四季前十大晶圆代工产值经历十四个季度以来首度衰退,环比减少 4.7%,约 335.3 亿美元,且面对传统淡季及大环境的不确定性,预期 2023 年第一季跌幅更深。

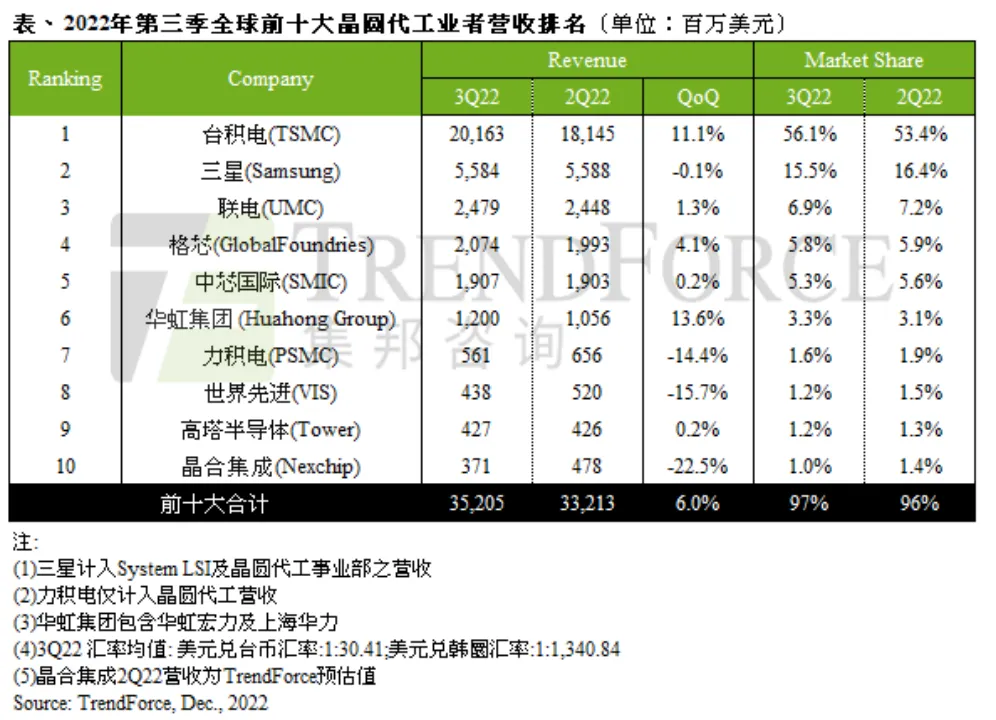

2022 年第三季度前十晶圆代工企业排名为,台积电(TSMC)、三星(Samsung)、联电(UMC)、格芯(GlobalFoundries)、中芯国际(SMIC)、华虹集团(HuaHong Group)、高塔(Tower)、力积电(PSMC)、世界先进(VIS)、晶合集成(Nexchip)。

2022 年第四季各晶圆代工企业在客户订单修正期间受冲击程度不一,第六至第十名出现明显变动。

变动一,合肥晶合集成落榜,短期内较难重返,第四季第十名由东部高科(DB Hitek)递补,不过第四季东部高科产能利用率仍受限于市况差而降低至 80~85%,营收环比减少约 12.4%,达 2.9 亿美元。

变动二,原排行第九高塔半导体(Tower)在特殊制程类比芯片需求较稳健,欧陆客户订单支持等情况下,第四季营收为 4.0 亿美元,环比减少仅 5.6%,挤下世界先进(VIS),位居第八名;相对地,世界先进受到面板产业与消费终端需求下行冲击,第四季晶圆出货量减少约三成,营收因此环比减少 30.3%,约 3.1 亿美元,掉至第九名。

除台积电、格芯市占率不减反增,前五大企业难逃砍单潮

台积电(TSMC)尽管有 iPhone、Android 新机备货需求支撑,第四季营收仍环比减少 1.0%,约 199.6 亿美元,市占率则上升至近六成,主要是二、三线晶圆代工企业受客户库存修正冲击较大,让台积电有机会拿下更多市占;制程营收方面,7/6nm 的营收衰退大致由 5/4nm 成长抵消,7nm(含)以下先进制程营收占比则稳定维持在 54%。

由于三星(Samsung)拥部分 iPhone、Android 新机零部件拉货动能,稍微抵消客户修正幅度与先进制程订单流失的缺口,第四季营收环比减少约 3.5%,达 53.9 亿美元。值得留意的是,TrendForce 集邦咨询观察到三星 7nm(含)以下先进制程客户高通(Qualcomm)、英伟达(NVIDIA)旗舰新品转单出走,但尚无量体相当的新客户填补产能,将导致三星 2023 全年先进制程产能利用率约 60% 处低迷水位,2023 年营收成长动力恐不足。

联电(UMC)第四季产能利用率与晶圆出货量齐跌,营收约 21.7 亿美元,环比减少 12.7%,其中十二英寸与八英寸各制程相较 2022 年第三季均呈现衰退,又以八英寸 0.35/0.25um 制程下滑最剧烈,环比减少幅高达 47%。

反观格芯(GlobalFoundries)受惠于晶圆平均销售单价、产品组合优化与非晶圆相关收入增加,第四季营收仍环比增长 1.3%,达 21.0 亿美元,是唯一营收正成长的企业,市占率也上升到 6.2%。

中芯国际(SMIC)晶圆出货量与销售单价齐跌,第四季营收环比减少 15.0%,约 16.2 亿美元,各终端营收又以智慧家庭与消费性电子领域衰退最剧。此外,尽管中芯国际已通过降价优惠试图激励客户投片,但成效并不明显,今年第一季产能利用率及营收恐再因此收敛。

华虹集团(HuaHong Group)虽仍有中国内需支撑部分特殊制程产能,但用于消费性逻辑产品也遭景气逆风冲击,第四季营收为 8.8 亿美元,环比减少 26.5%,结束过去两年逐季成长的走势。力积电(PSMC)由于第四季八英寸与十二英寸产能大幅下降,晶圆代工营收环比减少 27.3%,达 4.1 亿美元,已连续三季衰退,市占也缩减至 1.2%。

力积电(PSMC)由于第四季八英寸与十二英寸产能大幅下降,晶圆代工营收环比减少 27.3%,达 4.1 亿美元,已连续三季衰退,市占也缩减至 1.2%。

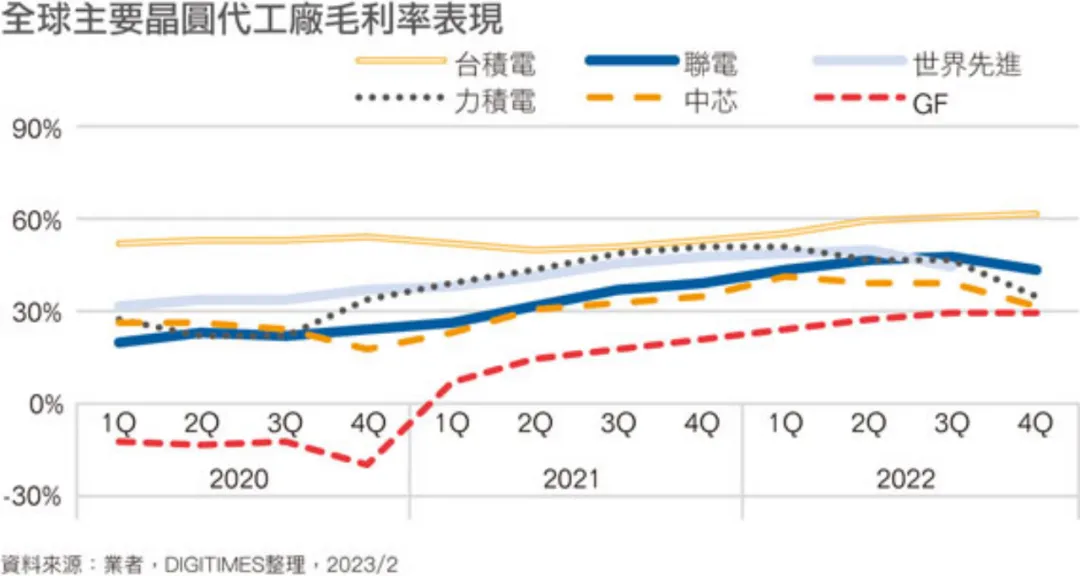

晶圆代工首季毛利率崩跌众厂全年打回 2021 年

据 digitimes 报道,受惠近年疫情带动产业供需改变及涨价效应发威等因素带动下,晶圆代工企业毛利率明显拉升,逐步扭转过往远低于 IC 设计产业的不合理情况。

但是这种期望却维持不久,包括龙头台积电 2023 年首季毛利率将缩水至 53.5%~55% 外,包括世界先进、联电毛利率始终未如预期冲上 5 成大关。反观库存满手的联发科依旧信心预估 2023 年首季仍将可维持在 47.5%。

电子供应链陷入砍单、延迟拉货、杀价与取消长约混乱局势,连锁效应于 2022 年中向上冲破半导体晶圆代工等产业,部分企业产能利用率及业绩开始走跌,预估跌势至 2023 年第 2 季才会止跌。

台积电认为半导体景气会在第 2 季触底,下半年应可回温。在此期间,晶圆代工企业在历经 2020 年第 2 季至 2022 年上半荣景后,2022 年下半产能利率与业绩陆续开始出现衰减。

其中,龙头台积电表现令市场惊艳,相较其他企业在 2022 年下半就衰减,台积电各制程产能利用率力守高档,加上全年代工报价大涨 1~2 成,以及有利汇率带动下,2022 年获利暴冲,全年大赚新台币 1 兆元,毛利率达 59.6%,第 4 季更一飙上 62.2%,但 2023 年首季终于开始反应供需反转变化,预估毛利率将大减至 53.5%~55%。

联电则是在 2022 年第 3 季业绩创高后,第 4 季产能利用率、业绩开始下滑,毛利率由 47.4% 高点,降至 42.9%,2023 年首季估将大跌至 34~36%。

世界先进也是近关情怯,毛利率在 2022 年第 2 季冲上 49.97%,未能突破 5 成大关之下,下半年开始走跌,2023 年首季稼动率、业绩确定较 2022 年第 4 季再下滑,虽然预期首季为全年低点,自第 2 季能逐季开始复苏,但毛利率应也回不去。

力积电毛利率也是在 2022 年第 1 季突破 5 成,第 2 季飙上 51.15% 高峰后,就此开始崩跌,第 4 季仅达 34.8%。

值得注意的是,中芯国际毛利率更是在 2022 年首季登上 4 成高峰后,开始一路向下,第 4 季降至 33.1%,预估 2023 年首季仅达 19~21%,较 2022 年同期腰斩,直接回到 2019、2020 年疫前水平,为目前晶圆代工毛利率跌势最大的企业。

GlobalFoundries(格芯)走势则是接近台积电,2022 年第 4 季业绩创高,毛利率达 30.1% 新高,2022 全年毛利率达 27.6%。不过,格芯预估首季营收也将开始走跌,估计 2023 年毛利率也将回落显著。

力积电董事长黄崇仁先前强调,过往晶圆制造厂承受了极大的财务、技术、营运风险,而毛利率如果有 20%、30% 就算不错了。

反观 IC 设计等产业,却享受着本小利厚的经营果实,此失衡的供应链结构必须改变,晶圆制造与其他上、下游周边产业必须要建立利润共享、风险分担的新合作模式,才能让半导体产业健康发展下去。

确实在近年疫情带动需求扬升下,晶圆代工启动涨价策略后,毛利率确实已明显拉升,逐步扭转过往远低于 IC 设计产业的不合理情况。

随着台积电首季毛利率也回到正常水平,长期毛利率目标为 53%,略能优于 IC 设计大厂外,部分晶圆代工企业 2023 年都将回到疫前 20、30% 水平,与 IC 设计客户差距再度拉开。

小摩看晶圆代工:稼动率、库存、价格均展望正向

摩根大通证券最近对晶圆代工进行了三大评析:一,稼动率在上半年维持 70~80%,12 英寸优于 8 英寸,下半年回弹可期;二,去库存顺利,下游供应链库存去化高峰已过,无厂半导体厂商库存高峰落在去年第 4 季或今年第 1 季;三,晶圆代工价格持稳,有助厂商获利表现。

去库存情况顺利,晶圆代工稼动率有望在下半年缓步回温。去库存将延续至今年上半年,惟砍单步调已较三至六个月前趋缓。下游零部件库存水位高峰已落在去年下半年,并预期无厂半导体经过严峻砍单后,库存高峰会落在去年第 4 季或今年第 1 季。展望后市,随无厂半导体库存去化可望于今年上半年告一段落,加上电视、中国大陆智能手机等终端需求回温,预期晶圆代工稼动率可望于今年下半年回稳。

成熟 12 英寸晶圆代工制程(28 纳米~90 纳米)今年上半年需求相较 8 英寸晶圆代工制程稳定,部分 12 英寸需求甚至依然紧俏,如用于 OLED DDIC 的 28 纳米、用于车用 MCU 的 40 纳米 eFlash。联电 28 纳米稼动率目前持稳,但三星在 CIS、ISP 订单可能缩手的情况或会影响联电 28 纳米 2023~2024 年的需求。